Deducciones y exenciones que puedes aplicar en el IRPF por la venta de tu casa

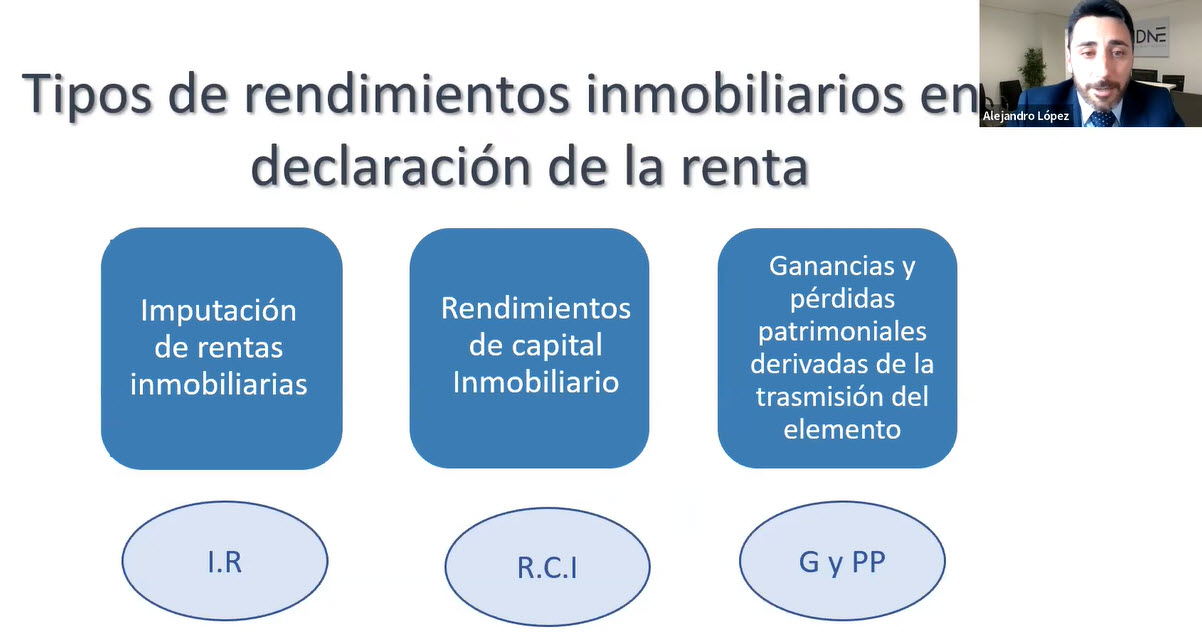

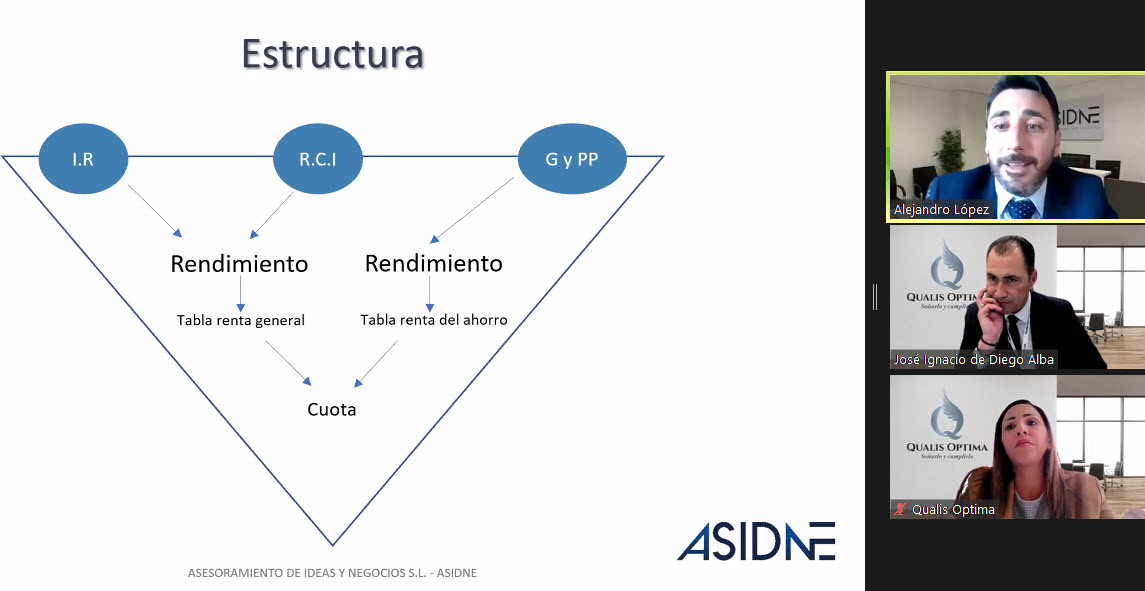

Si vendes tu vivienda habitual este año, el que viene tendrás que declarar esa venta en el IRPF, ya que la venta de un inmueble tributa como ganancia patrimonial en la declaración de la renta.

Te indicamos las deducciones y exenciones que puedes aplicar, para rebajar la carga fiscal del año que viene.

La venta de vivienda tributa como ganancia patrimonial en la declaración de la renta

La ganancia patrimonial obtenida debes tributarla el año siguiente a la venta en la declaración de la renta.

Se entiende por plusvalía económica la ganancia patrimonial obtenida entre el valor de tu vivienda hoy, respecto a lo que se pagó por ella en el momento de su compra. Si hay una ganancia, toca pagar a Hacienda.

Atentos al IRPF en la venta de vivienda tras un divorcio.

Deducción de gastos de transmisión

Son los gastos e impuestos inherentes a la transmisión que hubiera pagado el vendedor.

- Plusvalia municipal

- Factura de honorarios de la agencia inmobiliaria

- Gastos de cancelación, gestoría, notaria y registro.

Todos estos gastos habrá que justificarlos con las correspondientes facturas.

Si tienes dudas, consulta con una de las oficinas inmobiliarias que componen la plataforma QualisOptima:

Exención por reinversión en vivienda habitual

Si la ganancia patrimonial la reinviertes en comprar vivienda habitual, tienes 24 meses para hacerlo.

A efectos fiscales, se considera vivienda habitual del contribuyente la edificación en la que el contribuyente resida durante un plazo continuado de, al menos, TRES AÑOS.

Cada año debe vivir al menos 183 dias

Si tengo varios domicilios compararán los m3 de agua, los kw de luz de los recibos, la localización de los médicos, colegios, el empadronamiento …

Es preciso que sea habitada de manera efectiva y con carácter permanente por el propio contribuyente, en un plazo de DOCE MESES, contados a partir de la fecha de adquisición o terminación de las obras.

Para aplicar la exención por reinversión no resulta preciso emplear en su totalidad el dinero obtenido de la venta de la anterior vivienda, siendo suficiente con aplicar para el mismo fin dinero tomado a préstamo de un tercero, ya sea directamente o bien como consecuencia de la subrogación en un préstamo previamente contratado por el transmitente del inmueble.

Por lo tanto, para considerar realizada la reinversión se tendrá en cuenta la totalidad del valor de adquisición de la nueva vivienda con independencia de que su importe haya sido satisfecho o financiado.

En el caso reinversión parcial, solamente se excluirá de gravamen la parte proporcional de la ganancia patrimonial que corresponda a la cantidad efectivamente invertida.

En cuanto a la construcción y de ampliación de la vivienda habitual, aefectos de la deducción, se considera construcción de vivienda habitual cuando el contribuyente satisfaga directamente los gastos derivados de la ejecución de las obras, o entregue cantidades a cuenta al promotor de las mismas, siempre que finalicen en un plazo no superior a CUATRO AÑOS desde el inicio de la inversión.

Exención para propietarios mayores de 65 años

Las personas mayores de 65 años que, en caso de vender su vivienda habitual, están exentas de tributar esa ganancia. Si no fuera vivienda habitual, pero se reinvierten las ganancias en un plan de renta vitalicia, tampoco pagarían. Siempre que destine las ganancias a la compra de otra vivienda habitual, y lo haga en un plazo inferior a 2 años desde la transmisión, también estarías exento de tributar esa ganancia patrimonial.

La exención también se aplica si se transmite la nuda propiedad y se reserva el usufructo vitalicio sobre la vivienda.

Socios de DEC, Asociación para el Desarrollo de la Experiencia de Cliente

Socios de DEC, Asociación para el Desarrollo de la Experiencia de Cliente