Entrevista QTalks: el Arte del House Flipping

En la sesión QTalks de Abril24, organizada por QualisOptima, Toni Sánchez de Inmohogares, entrevistó a Vicente López, experto en inversiones inmobiliarias, con el objetivo de explicar qué es el Flipping Inmobiliario y cómo trabajarlo para conseguir rentabilidad mediante la compra, reforma y venta de propiedades inmobiliarias.

¿Cómo defines tu trabajo en el sector inmobiliario?

Mi trabajo, fundamentalmente, es identificar oportunidades en el mercado inmobiliario donde otros no las ven.

Esto implica analizar propiedades que a primera vista podrían no parecer atractivas, pero que poseen un potencial enorme para incrementar su valor a través de reformas inteligentes y eficaces.

El objetivo final es vender estas propiedades a un precio superior, asegurando una rentabilidad significativa para mis inversiones.

Vicente López, experto en inversiones inmobiliarias

¿Qué consideras esencial para tener éxito en el flipping inmobiliario?

La clave está en la capacidad de ver más allá del estado actual de las propiedades. Necesitas tener una visión clara de lo que podrían convertirse con las mejoras adecuadas.

Además, es fundamental una red de contactos confiables, incluyendo contratistas, arquitectos y agentes inmobiliarios que compartan tu visión y puedan ejecutarla con precisión.

La paciencia y la diligencia también son cruciales, especialmente cuando se trata de negociar precios de compra y manejar los tiempos de renovación y venta.

¿Cómo impacta tener buenos aliados en este negocio?

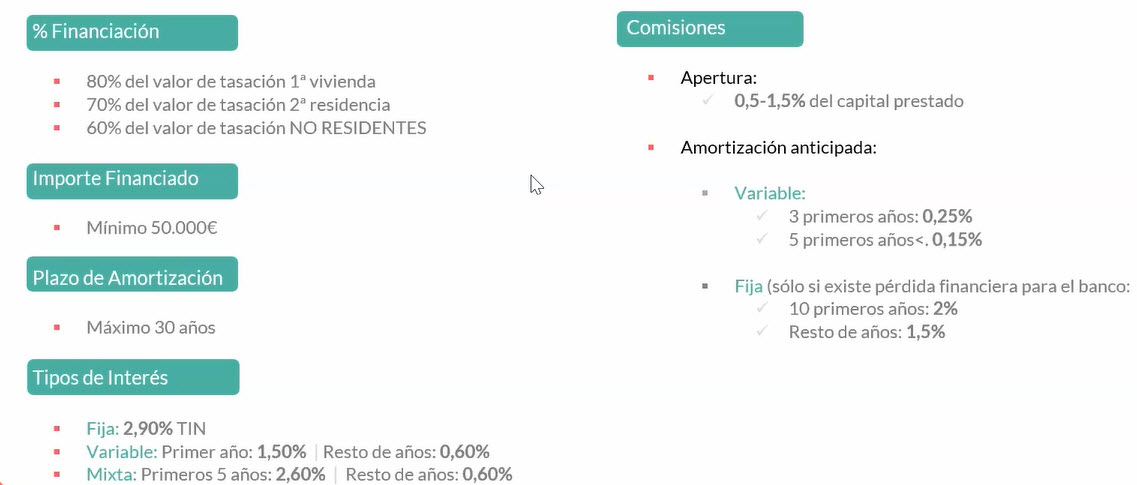

Los aliados son todo en este negocio. Por ejemplo, trabajar con bancos que entienden y apoyan tus proyectos puede facilitarte condiciones de financiamiento favorables.

Igualmente, contar con expertos en reformas que no solo entiendan tus necesidades, sino que también se adhieran a presupuestos y cronogramas, es vital para el éxito de cada proyecto.

En última instancia, estos aliados te ayudan a maximizar tus ganancias y a minimizar riesgos y contratiempos.

Ejemplo de reforma de una cocina (antes y después):

¿Qué consejos les darías a quienes estén considerando iniciar en el flipping?

Mi principal consejo es educarse profundamente sobre el mercado local.

Entender las tendencias del mercado, los precios de las propiedades y las expectativas de los compradores en distintas áreas es fundamental. Además, recomiendo empezar con proyectos pequeños para ir ganando experiencia y confianza.

Es crucial ser meticuloso en el análisis financiero de cada potencial inversión y asegurarse de tener un plan de salida claro antes de comprar una propiedad.

Ejemplo de reforma de un salón de una vivienda (antes y después):

Entrevista completa sobre House Flipping

La entrevista con Vicente López revela que el flipping inmobiliario es una estrategia que puede resultar altamente lucrativa, si se aborda con conocimiento, preparación y una red de apoyo sólida.

Este enfoque no solo beneficia a los inversores, sino que también puede contribuir a la revitalización de propiedades y barrios, mejorando así el tejido urbano de nuestras ciudades.

Si necesitas una visión más profunda sobre las estrategias, desafíos y recomendaciones sobre flipping inmobiliario, puedes ver la entrevista completa y las respuestas a las cuestiones de varios asistentes al Taller Online organizado por Qualis Optima:

Socios de DEC, Asociación para el Desarrollo de la Experiencia de Cliente

Socios de DEC, Asociación para el Desarrollo de la Experiencia de Cliente