La cotización de los autónomos inmobiliarios en 2023

A partir del 1 de enero del 2023, entra en vigencia las nuevas disposiciones de la cotización de sus ingresos para trabajadores de cuenta propia.

En QualisOptima hablamos con Almudena Lastra, de la Asesoría ASIDNE, Ideas y Negocios, ubicada en Madrid, para que nos indique cuales son los cambios en el nuevo sistema de cotización de autónomos.

¿Cuales son las nuevas disposiciones del sistema de cotización?

La mayor novedad , según el Real Decreto Ley 12/2022, es que el sistema de cotización está basado en los ingresos reales.

La Seguridad Social pretende igualar el nivel de proyección y contribuciones de todos los trabajadores.

El plazo de puesta en marcha es de 9 años.

¿Cómo calculo mis ingresos reales?

Se realiza una estimación del rendimiento neto mensual, que se cruza con unas tablas de tramos de rendimientos, con una base mínima y máxima de cotización, resultando en una cuota.

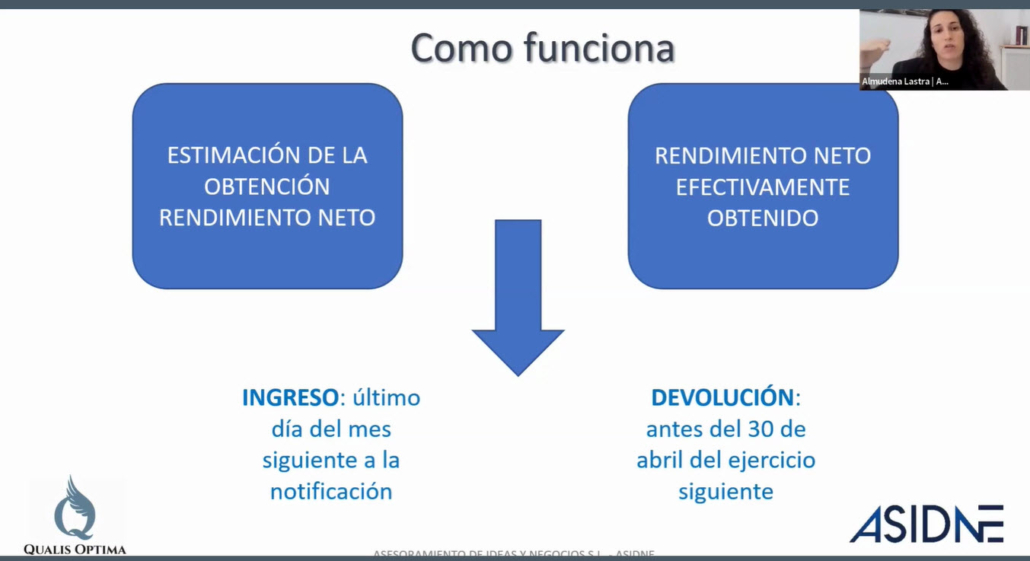

En la declaración de la renta se tributa por el rendimiento neto efectivamente obtenido; si se ha tributado más de lo que se había estimado, la Seguridad Social hará una regularización, mediante devolución de oficio, hasta el 30 de abril del ejercicio siguiente.

En el caso de haber cotizado por un importe inferior al obtenido, la regularización implica el pago de la diferencia por parte del contribuyente, con un plazo del día 30 del mes siguiente a la notificación, sin intereses de demora ni recargos.

Cálculo del Rendimiento Neto

El rendimiento neto, con arreglo a lo dispuesto en la Ley del IRPF (35/2006), lo calculamos de esta manera:

Rendimiento neto previo: Ingresos brutos anuales – Gastos Fiscalmente deducible

Rendimiento neto anual = Rendimiento neto previo – Gasto Genérico

Gastos deducibles: los relacionados directamente con la obtención de ingresos.

La novedad del sistema de cotización, es que se añade a los autónomos, un 7% correspondiente a gastos genéricos (3% en el caso de societario).

El Rendimiento neto mensual se obtiene dividiendo el anual entre 12 meses, que es el que se usa para el cálculo con las tablas de cotización.

Cambios de cotización permitidos

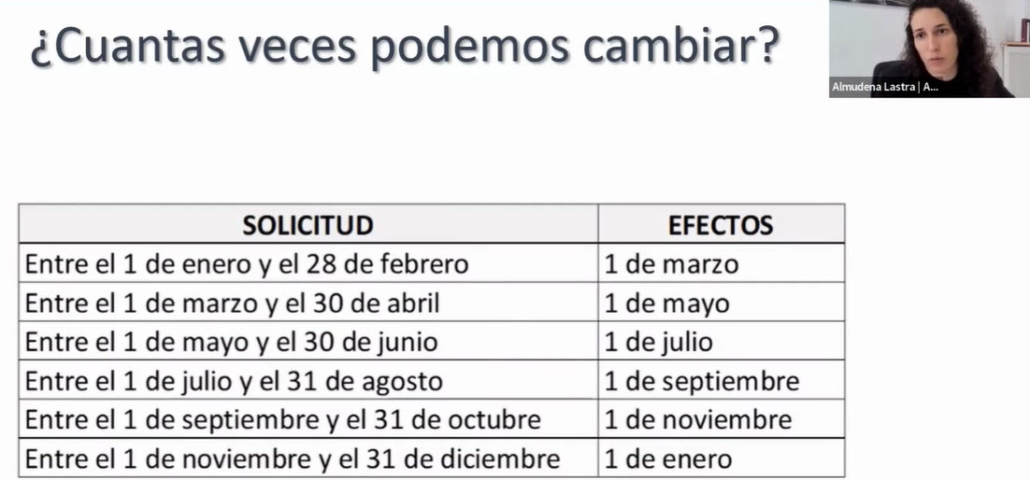

Se pueden hacer hasta 6 cambios de las bases de cotización, basadas en las previsiones de rendimientos, durante el año.

Tramos de cotización

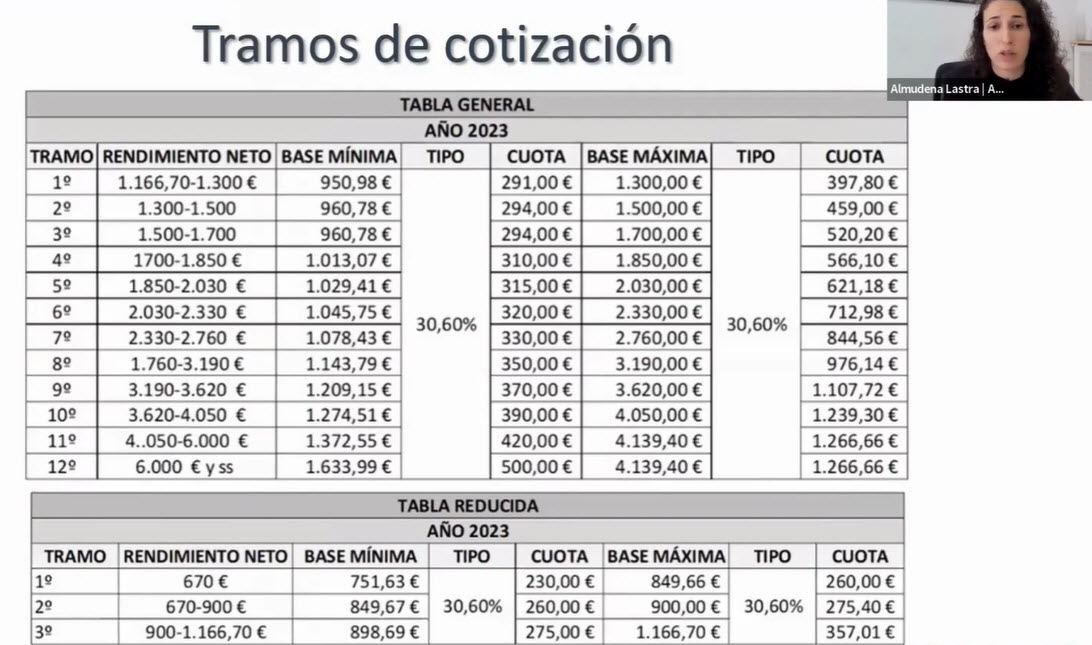

Se establecen 2 tablas, la reducida es para ingresos inferiores al salario mínimo interprofesional (SMI), es decir, 14.000€ / año; la tabla general para el resto de rendimientos.

Las tablas se irán actualizando por la Ley de Presupuestos Generales del Estado.

Tabla de 2023, con las bases mínimas, máximas y su cuota:

Rendimientos de autónomos societarios

Son los obtenidos del trabajo de la sociedad, en la que se es propietario del, al menos, el 33% o, teniendo la condición de administrador, un 25% o más del capital social.

Se incluyen cualquier tipo de ingresos, tanto en especie como los dividendos, declarándose en el IRPF.

Se reducen los gastos genéricos, en un 3%, que no guardan relación con gastos para la obtención de los ingresos, sin necesidad de justificación.

Los autónomos societarios no podrán tener una base de cotización inferior a 1.000 euros, por lo que la cuota mínima será de 310€.

Se estima un ahorro para el 70% de los autónomos societarios.

¿Qué sucede con aquellos autónomos que tienen tarifa plana?

Para los autónomos que ya la tenían, se puede seguir usando la tarifa plana por 2 años.

Para los nuevos autónomos, se aplica la nueva tarifa plana de 80 euros durante el primer año, sin tener en cuenta el rendimiento neto.

Será ampliable a un segundo año, en el caso de que el rendimiento neto será inferior al SMI.

En el caso de la Comunidad de Madrid, hay una subvención por la consolidación del trabajo autónomo.

Video de la sesión de QualisOptima

Grabación de las explicaciones sobre el nuevo sistema de cotización, con un ejemplo práctico de cálculo de cuota y de regularización:

Para consultar cuestiones sobre la compraventa inmobiliaria, contacta con un Qualis Angel de tu zona:

Socios de DEC, Asociación para el Desarrollo de la Experiencia de Cliente

Socios de DEC, Asociación para el Desarrollo de la Experiencia de Cliente